今回の記事では各指標とその計算方法について書いていきます。

これを理解していないと、そもそも物件の良し悪しを図ることが出来ませんので、きちんと理解していきたいと思います。

利回り

物件資料において一番最初に目にする数字であろう「利回り」。投資において収益の目安となる数字ですね。

ただし、そういった資料に書かれている利回りは、正確には「表面利回り」を指します。

どういう事かと言うと、保有期間中に年間を通して満室を維持できることはなく、空室や滞納が発生するため、年間満室想定賃料を実際の運用時に期待するのは現実的ではありません。そのため、この数値では物件の収益力を把握することは出来ないので、あくまで参考にとどめておくべきです。

では、物件の収益力をより具体的に把握するにはどうすればよいでしょうか。

順を追って掘り下げていきたいと思います。

上記の通り、年間を通して満室を維持できることはあまりなく、空室や賃料滞納が発生する場合もあります。

その損失分を考慮した賃料が「実効総収入」となります。

この空室・滞納賃料ですが、新築なら年間満室想定賃料の2~5%、中古なら 5~10%くらいの想定です。

さらに、物件を保有していると、様々な「運営費用(ランニングコスト)」が発生します。

具体的には

- 管理会社に払う管理手数料

- 建物管理費用

- 水道光熱費

- 税金(固定資産税、都市計画税)

- 現状回復費用

- 修繕費用

等です。

いくら実効総収入が多くても、この運営費用が多く発生する物件であれば、手残りが少なくなってしまいます。

ざっくりと見積もりを行いたい場合、年間満室想定賃料の20%程度と見ておきましょう。

よって実効総収入から運営費用を差し引くと、正確な収入、「純営業利益(NOI:Net Operating Income)」を求められます。このNOIが物件の本当の収益を表しています。

そして、金融機関への元金と利息を支払うことで、税引き前の収入が求められます。

最後に税金を支払って、手取り収入となります。

このように「表面利回り」では、本当の利回りを表していないことがわかります。

では、本当の利回りとはどういったものでしょうか?

それを表したものが「総収益率(FCR:Free and Clear Return)」です。

FCRは大雑把に「ネット利回り」とも呼ばれます(※ネット利回り = NOI ÷物件金額 のため厳密には異なりますが)。

この数値が一番厳しい条件で導き出された利回りであり、この数値で投資判断することが大前提となります。

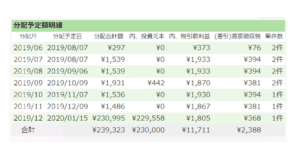

ここで、簡単なモデルケースをひとつ。

どちらも表面利回りは8.00%です。

| 共通条件 | 物件A | 物件B |

| 物件金額 | 1億 | |

| 購入諸費用 | 700万 | |

| 総投資金額 | 1億700万 | |

| 満室想定賃料 | 800万 | |

| 空室・滞納損 | 100万 | |

| 実効総収入 | 700万 | |

| 個別条件 | 物件A | 物件B |

| 運営費用 | 200万 | 100万 |

物件A

・NOI = (実効総収入) - (運営費用) = 700万 - 200万 = 500万

・FCR = NOI ÷ (総投資金額) = 500万 ÷ 1億700万 = 4.67%

物件B

・NOI = (実効総収入) - (運営費用) = 700万 - 100万 = 600万

・FCR = NOI ÷ (総投資金額) = 600万 ÷ 1億700万 = 5.6%

このように同じ表面利回りでも、総収益率FCRで比較すると、1%も利回りが違うことがわかります。

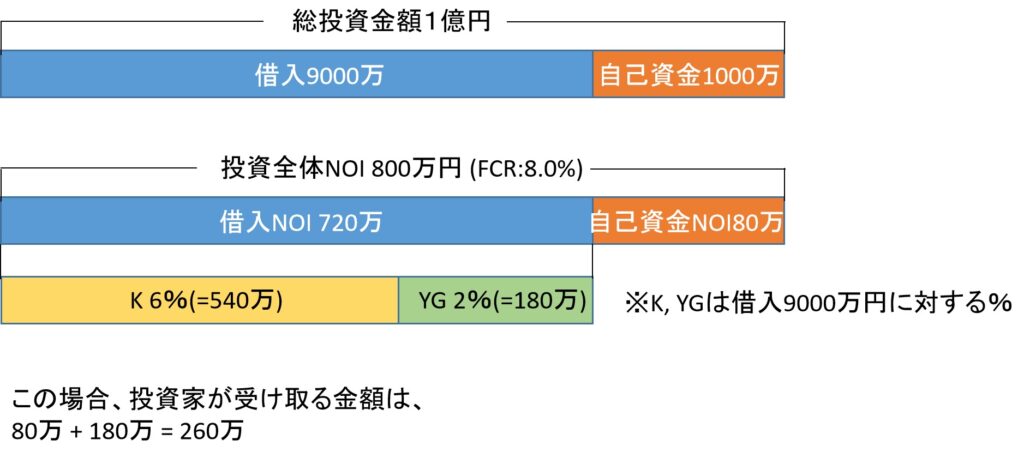

イールドギャップ

融資を受けて不動産投資を行う場合、このイールドギャップは投資判断の重要な指標となります。

イールドギャップとは、ざっくり言うと「投資家と金融機関との間の利益分配において、投資家が受け取る割合」です。

より詳しく書くと、収益物件から発生する純営業利益NOIの分配方法において、借入から発生するNOI部分のうち、ローン定数K%(後述します)相当は金融機関の元利返済に充てられ、投資家は残りの部分であるイールドギャップ%相当のキャッシュフローを得ることが出来ます。

この指標を求めるうえで必要となってくる値、Kのことを「ローン定数」と呼びます。

これは、金利と融資期間で決まる指標で、総借入金額に対し、年間でどの程度の割合で元利返済しているのかを示します。

この数式には「元利返済額」とあるように、融資期間の要素が入っています。

同じ借入金額であっても、融資期間が長ければ年間の元利返済額は小さくなるため、ローン定数も小さくなります。

ローン定数が小さくなると、イールドギャップは大きくなります。

つまり、キャッシュフローが大きくとれることを意味しています。

では、この数値は最低何%以上は必要と考えればよいでしょうか?

フルローンで物件を購入した場合(フルローンでも購入諸費用は自分持ちなので注意)、新築物件・中古RC造物件の場合で1.0~1.5%、その他構造の中古物件の場合、1.5~2.0%以上の確保が目安となります。

イールドギャップはあくまで投資の初期段階の判断で用いる指標です。ローン定数は金利が上昇したり、元金返済が進むと変化することに注意してください。(ローン定数は分母が残高であるため、返済が進むにつれて大きくなります)

いかがだったでしょうか。

「利回り」という上辺だけの数字を見ても、投資のリターンが判断できないことが分かったと思います。

というより、僕自身、頭を叩かれた気分でした(笑)。

不動産投資を収益力を検討する際は、NOI、FCR、イールドギャップの3つを抑える必要があります。

これはどんな建物であっても共通して同じことが言えます。

では、建物にはどんな種類があるのか。ワンルーム?一棟マンション?

次回はそれぞれの特徴を纏めたいと思います。